Физлицам не нужно обращаться в налоговую инспекцию, чтобы применить вычеты по налогу на имущество (за 20 метров квартиры или 50 метров дачи). Такое разъяснение дала Федеральная налоговая служба (ФНС).

Согласно изменениям в Налоговый кодекс (статья 403 НК РФ в редакции Федерального закона от 03.08.2018 N 334-ФЗ), при исчислении налога исходя из кадастровой стоимости объектов налоговая база уменьшается в отношении каждого жилого дома на величину кадастровой стоимости 50 квадратных метров от его общей площади, в отношении каждой квартиры и части жилого дома – на величину кадастровой стоимости 20 квадратных метров, в отношении комнаты или части квартиры – на 10 квадратных метров.

ФНС обещает, что эти налоговые вычеты будут учтены автоматически при расчёте налога для всех объектов. Для их применения собственнику объекта не нужно обращаться в налоговую инспекцию с каким-либо заявлением, включая заявление о предоставлении налоговой льготы.

В налоговом уведомлении, направляемом для уплаты налога на имущество физлиц, в графе «налоговая база» будет указана кадастровая стоимость объекта с учётом её уменьшения на величину налогового вычета. Если налоговая база примет отрицательное значение, налог за такой объект не выставляется.

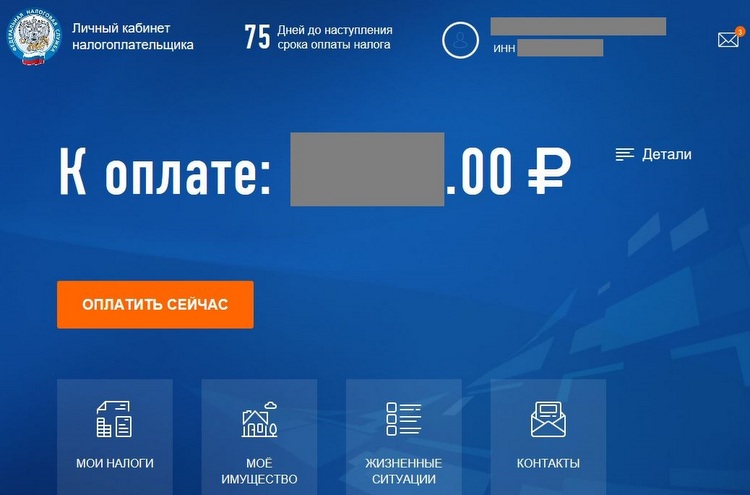

Если ваша льгота по налогу индивидуальна (например, в некоторых регионах есть льготы для многодетных семей), то лучше заявить о ней до 1 ноября через Личный кабинет налогоплательщика на сайте ФНС. Войти в него можно с помощью аккаунта Госуслуги. Также это надо сделать людям, претендующим на льготу по земельному налогу (все категории льготников приведены здесь). И в целом, если вам не полагаются льготы, неплохо бы убедиться в том, что ФНС обладает корректными сведениями о вашей собственности. В личном кабинете можно исправить данные, если они указаны неправильно. Там же будет приведена информация о вашем платеже по налогу на имущество за 2017 год, если вы его ещё не оплатили (сделать это надо до 3 декабря 2017 года).

Не забудьте также оформить ИИС до 1 января 2018 года.

Новости о налогах читайте в телеграм-канале Финсайд.

Статья 403 НК РФ. Порядок определения налоговой базы исходя из кадастровой стоимости объектов налогообложения

(в редакции Федерального закона от 03.08.2018 N 334-ФЗ)

1. Налоговая база определяется в отношении каждого объекта налогообложения как его кадастровая стоимость, указанная в Едином государственном реестре недвижимости по состоянию на 1 января года, являющегося налоговым периодом, с учетом особенностей, предусмотренных настоящей статьей.

2. В отношении объекта налогообложения, образованного в течение налогового периода, налоговая база в данном налоговом периоде определяется как его кадастровая стоимость на день внесения в Единый государственный реестр недвижимости сведений, являющихся основанием для определения кадастровой стоимости такого объекта.

Изменение кадастровой стоимости объекта имущества в течение налогового периода не учитывается при определении налоговой базы в этом и предыдущих налоговых периодах, если иное не предусмотрено настоящим пунктом.

Изменение кадастровой стоимости объекта имущества вследствие исправления ошибок, допущенных при определении его кадастровой стоимости, учитывается при определении налоговой базы начиная с налогового периода, в котором была применена ошибочно определенная кадастровая стоимость.

В случае изменения кадастровой стоимости объекта имущества по решению комиссии по рассмотрению споров о результатах определения кадастровой стоимости или решению суда сведения о кадастровой стоимости, установленной решением указанной комиссии или решением суда, учитываются при определении налоговой базы начиная с налогового периода, в котором подано соответствующее заявление о пересмотре кадастровой стоимости, но не ранее даты внесения в Единый государственный реестр недвижимости кадастровой стоимости, которая являлась предметом оспаривания.

3. Налоговая база в отношении квартиры, части жилого дома определяется как ее кадастровая стоимость, уменьшенная на величину кадастровой стоимости 20 квадратных метров общей площади этой квартиры, части жилого дома.

4. Налоговая база в отношении комнаты, части квартиры определяется как ее кадастровая стоимость, уменьшенная на величину кадастровой стоимости 10 квадратных метров площади этой комнаты, части квартиры.

5. Налоговая база в отношении жилого дома определяется как его кадастровая стоимость, уменьшенная на величину кадастровой стоимости 50 квадратных метров общей площади этого жилого дома.

6. Налоговая база в отношении единого недвижимого комплекса, в состав которого входит хотя бы один жилой дом, определяется как его кадастровая стоимость, уменьшенная на один миллион рублей.

7. Представительные органы муниципальных образований (законодательные (представительные) органы государственной власти городов федерального значения Москвы, Санкт-Петербурга и Севастополя) вправе увеличивать размеры налоговых вычетов, предусмотренных пунктами 3 — 6 настоящей статьи.

8. В случае, если при применении налоговых вычетов, предусмотренных пунктами 3 — 6 настоящей статьи, налоговая база принимает отрицательное значение, в целях исчисления налога такая налоговая база принимается равной нулю.

Подписывайтесь на телеграм-канал Финсайд и потом не говорите, что вас не предупреждали: https://t.me/finside.