Специалист Высшей школы экономики Дмитрий Мирошниченко постфактум провёл анализ баланса банка «Открытие» и выяснил, что проблемы банка по можно было распознать заранее, до принятого ЦБ решения о санации. Обычным вкладчикам в отличие от профессиональных экономистов подобный анализ провести затруднительно.

Приводим весь текст.

«Месяц назад Банк России принял решение взять на себя ответственность за дальнейшую судьбу ПАО Банк «Финансовая Корпорация Открытие». На момент начала санационных процедур банк входил в список системно значимых и занимал восьмое место в российской банковской системе по размеру активов.

О возможных проблемах в «Открытии» относительно широкие массы интересующихся происходящим в российской банковской системе узнали летом, после выставления ему низкого рейтинга агентством АКРА. Совсем широкие массы интересующихся оказались в курсе происходившего после попадания в СМИ письма, адресованного клиентам Альфа-Капитала о потенциальных проблемах ряда крупнейших банков.

Мы предлагаем взглянуть на официальную балансовую отчетность двух банков – «Открытия» и переданного ему на санацию в конце 2015 г. «Траста». Для этого мы свели эти два баланса в один, сделав после небольшие корректировки на потенциально внутрибанковские операции в части межбанковских кредитов со сроками свыше одного года. Необходимость такого свода диктуется издавна существующей российской практикой «перевешивания» каких-либо активов с баланса на баланс внутри одной банковской группы.

Результатом нашего исследования является расчет ряда аналитических показателей, характеризующих деятельность кредитной организации и служащих индикатором наличия у нее потенциальных финансовых проблем. Таким образом, с помощью этих индикаторов мы попробуем продемонстрировать, когда сторонний наблюдатель, имеющий на руках только лишь официальную отчетность этих двух банков, размещаемую на сайте Банка России, мог определить «скрытую угрозу», способную привести к печальному результату, который и был достигнут в конце августа.

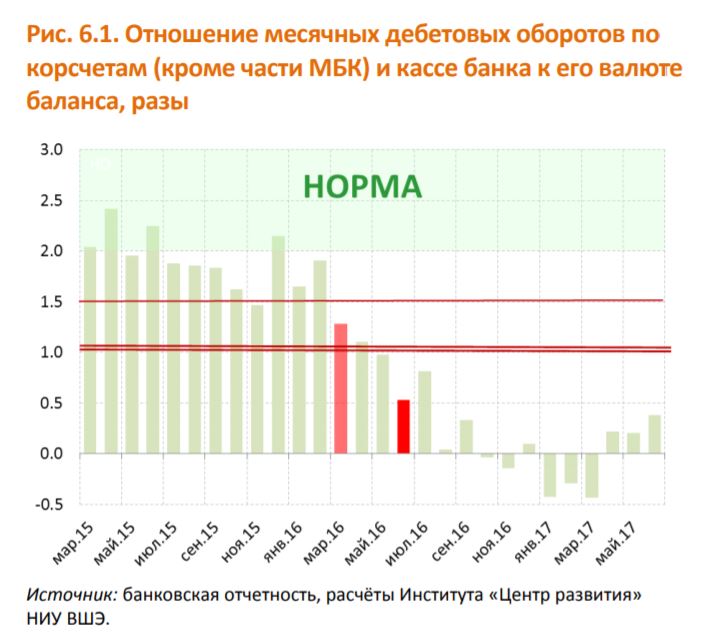

Первым делом мы рассмотрим динамику одного из важнейших показателей – отношения объёма средств, поступивших в банк за месяц, к его валюте баланса. Наши постоянные читатели помнят, что данный показатель демонстрирует, насколько охотно клиенты кредитной организации несут (переводят) в нее свои деньги. Для кредитной организации с более-менее диверсифицированной структурой баланса значение данного показателя в «мирное» время должно находиться в промежутке от 2 до 4 единиц.

Для любого универсального банка оно, в любом случае, должно превышать единицу.

Как видно из рис. 6.1, первый тревожный звоночек от группы «Открытие» прозвенел еще в марте 2016 г., когда значение исследуемого показателя пробило «уровень тревоги», равный полутора единицам. А уже в июне того же года звоночек превратился в громовой набат – значение коэффициента опустилось ниже кризисной единицы, составив 0,5 ед., и из кризисной зоны с тех пор не выходило.

Нельзя не отметить такой феномен, как выход данного показателя в отрицательную плоскость. Подобное случалось крайне редко и только в случае массированного вывода активов. Такой провал ниже нуля не несет в себе никакого скрытого экономического смысла, кроме демонстрации крайне низкого входящего денежного потока, и является исключительно счётной величиной, так как вызван только и исключительно особенностями методологии расчета. В сухом остатке мы получаем дату «июнь 2016 г.», когда лимит на «Открытие» должен был быть закрыт до наступления лучших времен, которые, как мы уже знаем, так и не наступили.

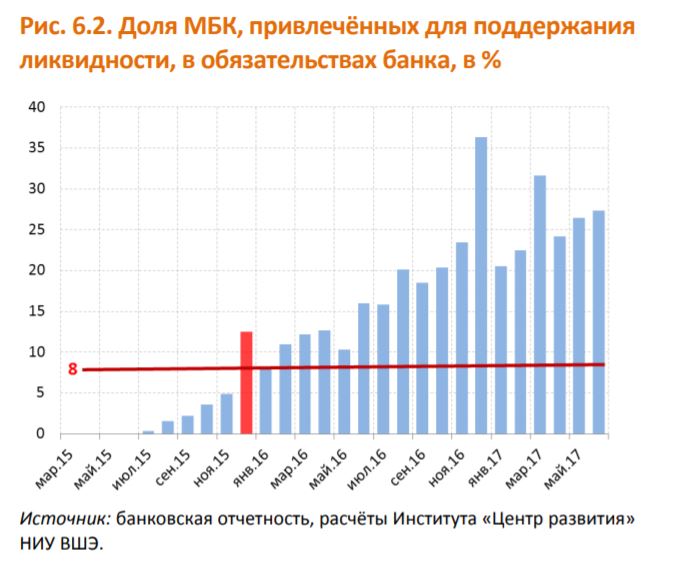

Вторым из важнейших коэффициентов, говорящих об источнике ликвидности в банке, является доля межбанковских кредитов (МБК), привлеченных банком с целью поддержания текущей ликвидности. С помощью таких кредитов закрываются так называемые «разрывы ликвидности», когда остатка средств и текущих поступлений денег от клиентов не хватает на выплату по текущим же обязательствам. В этом случае нормальной практикой является выход кредитной организации на рынок МБК. Как мы уже указывали в предыдущих наших материалах, посвященных анализу банковской отчетности, обращение за такого рода кредитами – нормальная банковская практика. С одной важной оговоркой: это обращение должно быть незначительным и эпизодическим. Показателем отсутствия достаточного входящего денежного потока является ситуация, когда размер таких заимствований начинает превышать некий допустимый уровень. В обычной ситуации значение рассматриваемого показателя у более-менее нормально функционирующего банка не должно превышать 8%, а кризисным максимумом можно считать планку в 10%. В тяжелые времена эта планка должна быть даже понижена, так как банк должен вести менее рискованную политику.

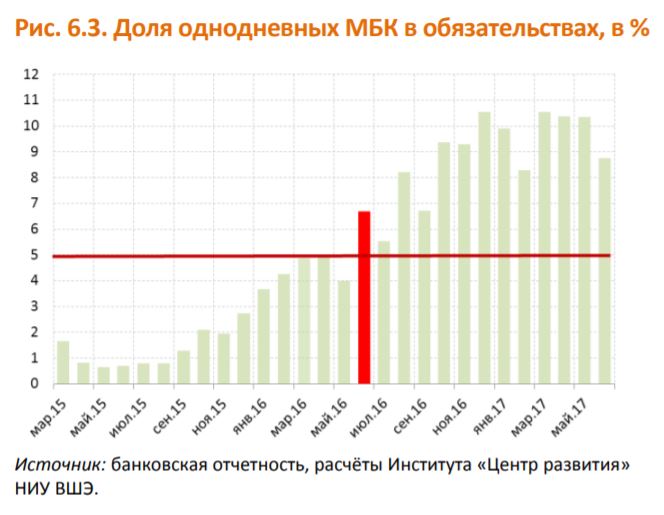

Как видно из рис. 6.2, «Открытие» не могло исполнять свои обязательства без постоянных масштабных заимствований на рынке МБК начиная с декабря 2015 г. Другим схожим коэффициентом, имеющим своего рода «контрольный» характер к предыдущему, является доля однодневных МБК в обязательствах. Высокое значение этого показателя даже в несколько большей степени свидетельствует об отсутствии достаточного количества денег в банке. Это связано с тем, что однодневные МБК являются самой неустойчивой частью пассива коммерческого банка. Критически допустимым значением мы считаем планку в 5%.

На рис. 6.3 видно, что к этой планке показатель подбирался еще в марте-апреле 2016 г., а пробил ее в июне. Причем пробил окончательно и бесповоротно. Итак, зафиксируем дату: июнь 2016 г.

Зафиксируем также и то, что три индикатора «первого ряда» с определенного момента времени стали указывать на критические проблемы банка с притоком денег. Теперь самое время посмотреть на операции его клиентов. Те самые операции, которые не приводили к поступлению существенных сумм на корсчета «Открытия».

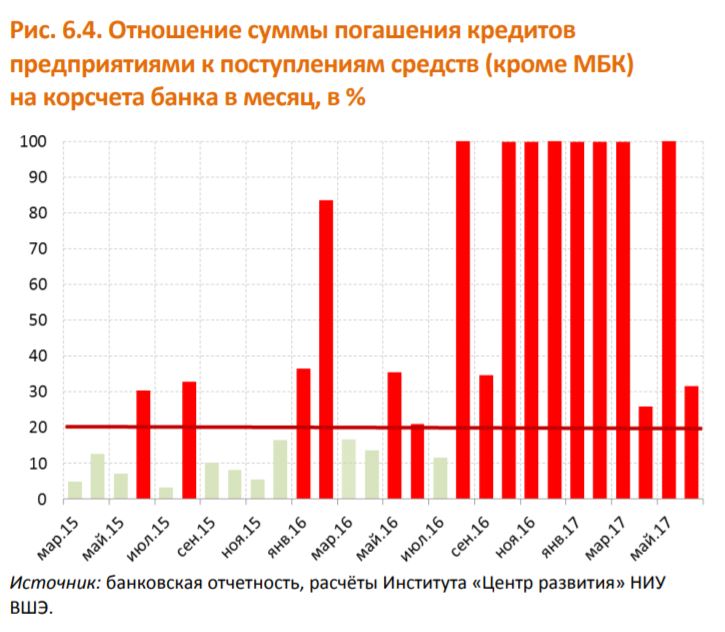

Прежде всего, стоит взглянуть на показатель отношения суммы погашения кредитов предприятиями к поступлениям средств (кроме МБК) на корсчета банка в месяц. Смысл этого показателя в том, что он является отражением того, насколько активны заемщики банка с точки зрения проведения иных операций, нежели погашение ранее взятых кредитов. Прежде всего, операций, связанных с расчетами с контрагентами в других банках. У крупного универсального и рыночного банка значение этого показателя обычно колеблется в районе 4–8%.

Иными словами, в среднем, максимум 8% всех пришедших в банк денежных средств направляется заемщиками банков на погашение кредитов. Оставшиеся средства представляют собой обороты по иным видам операций. Отметим, что сюда же относятся и операции самого банка с внешними контрагентами (за исключением межбанковских кредитов, привлекаемых для поддержания текущей ликвидности). Нахождение значения рассматриваемого коэффициента выше уровня 20% должно, скажем так, вызывать серьезные вопросы к реальности бизнеса заемщиков.

На рис. 6.4 показана динамика этого показателя для сводного баланса группы «Открытие». Как видно, уже в 2015 г. он начал «пробивать» верхнюю допустимую границу, а с августа 2016 г. почти постоянно находился на абсолютно запредельном уровне, превышающем даже 100%. С содержательной точки зрения это значит, что практически все расчеты происходили исключительно внутри банка, а не за счет средств, поступивших на счета клиентов-заемщиков извне, например, от их контрагентов. Или же все контрагенты, а также контрагенты контрагентов и т.д. также обслуживаются преимущественно внутри банковской группы. То есть внутри российской экономики существовала закрытая суб-экономика «Открытия». И во всей красе этот факт в банковских балансах проявился в августе 2016 г.

Теперь посмотрим на другой весьма важный показатель: средний срок нахождения средств на расчетных счетах предприятий. Этот коэффициент демонстрирует, насколько интенсивно клиенты банка ведут свою хозяйственную деятельность, насколько их счета «живые». На рис. 6.5 приведены временные ряды, демонстрирующие динамику данного показателя для «Открытия», банковской системы в целом и сопоставимого по размеру с «Открытием» «Альфа-банка».

Чтобы правильно проинтерпретировать этот график, необходимо вспомнить, что в банк приходило крайне мало средств извне (рис. 6.1). То есть можно было бы предположить, что обороты по расчетным счетам были также очень малы – с чего бы им быть высокими в отсутствие существенного внешнего притока? Но на деле все оказывается с точностью наоборот. Среднее значение исследуемого коэффициента за последние два с половиной года у клиентов «Открытия» составляло один день, что кратно меньше, чем у Альфы (2,3 дня) и по банковской системе в целом (2,5 дня). То есть предприятия, состоящие на расчетном обслуживании в банковской группе, оказывается, вели очень и очень бурную хозяйственную деятельность: только они получали средства на свой расчетный счет, как на следующий же день их «отгоняли» своим контрагентам. И так без остановки. Но, как мы уже выяснили, в большей степени эти расчеты происходили внутри банка, весьма в малой степени затрагивая мир остальной российской экономики, внешний по отношению к «Открытию».

Но вернемся к нашим кредитам, а точнее, к кредитам, которые «Открытие» предоставляло юридическим лицам. Как мы уже выяснили, гасились они из средств, которые, как правило, прокручивались исключительно внутри банка.

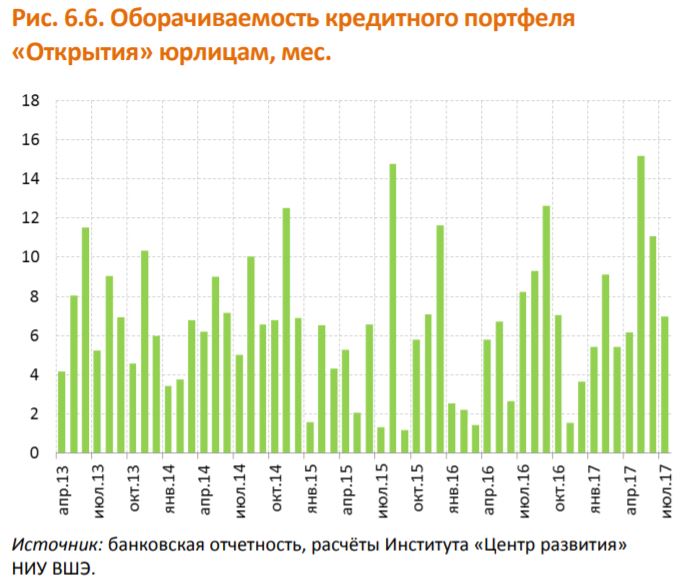

Теперь посмотрим на такую характеристику кредитного портфеля, как его диверсификация. В данном случае – на ее отражение в показателе оборачиваемости кредитного портфеля. Если у банка много разнообразных клиентов, ведущих разнообразный бизнес, то их потребности в получении и обязанности по погашению кредитов оказываются более-менее распределены по временной шкале. Конечно, в любом случае, как и во всей экономике, будет наблюдаться фактор сезонности, но не должно наблюдаться регулярных «выбросов» данного показателя, не должно быть его большого разброса. Такого, как можно видеть на рис. 6.6.

Такая картина, как правило, означает, что бизнес банка построен на выдаче отдельных крупных кредитов ограниченному количеству заемщиков, означает отсутствие устойчивой клиентской базы в виде большого количества мелких и средних заемщиков. В такой ситуации банк становится заложником этого ограниченного количества крупных клиентов, его финансовое благополучие критическим образом зависит от возврата небольшого числа больших кредитов. И, как видно, «Открытие» было именно таким банком.

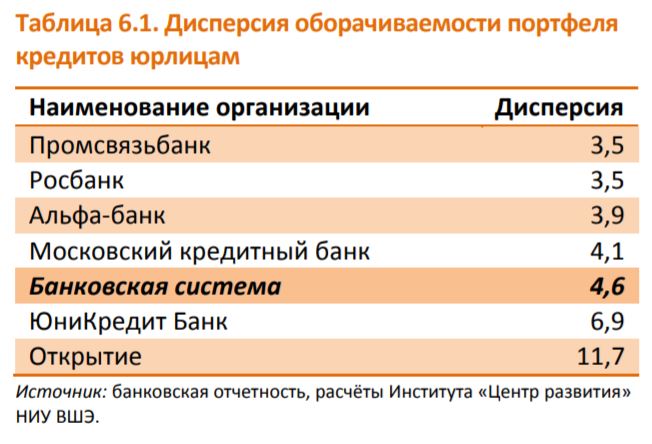

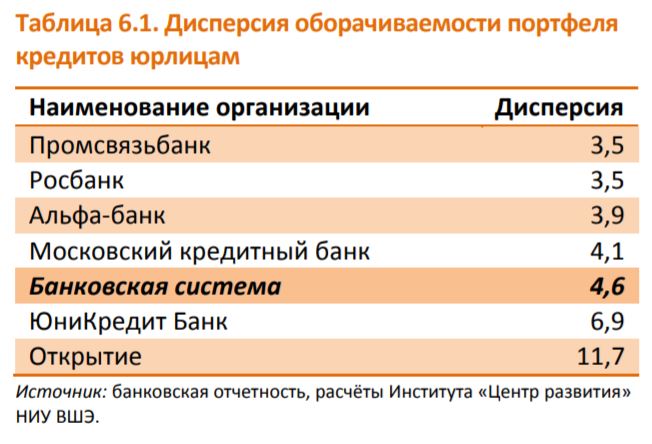

Для большей иллюстративности приведем сравнительные значения дисперсии месячных значений оборачиваемости кредитных портфелей юрлицам для сопоставимых с «Открытием» по размерам банков, а также для всей банковской системы в целом. Большая величина дисперсии означает больший риск, который принимает на себя банк, с точки зрения зависимости его финансового состояния от крупных заемщиков.

Как видно из таблицы 6.1, значение дисперсии оборачиваемости портфеля кредитов юрлицам у «Открытия» более чем вдвое превышало среднее по банковской системе и было практически втрое больше, чем у большинства крупных частных банков.

Из всех приведенных выше расчетов можно сделать три содержательных вывода:

1. Большая часть операций банковской группы «Открытие» проходила внутри нее самой, то есть банк фактически обслуживал сам себя и клиентов «в себе». Рыночная доля операций была явно мала.

2. Банк стал испытывать жестокий дефицит ликвидности задолго до появления первых сообщений об этом в прессе. Даты «пробития» ключевых показателей: декабрь 2015 г., июнь и август 2016 г. По-хорошему, уже с начала 2016 г. контрагенты должны были закрыть лимиты на «Открытие», но они этого не сделали – явный прокол риск-менеджмента.

3. Руководители «Открытия» даже и не пытались «рисовать» баланс!»

Анализ в PDF: open_dm.

Подписывайтесь на телеграм-канал Финсайд и потом не говорите, что вас не предупреждали: https://t.me/finside.

Сообщить о мошенниках или задать вопрос Памятка о возврате от мошенников Телеграм-канал и чат Вкладер Белый список инвестиций

Публикации в этой рубрике делают посетители сайта Вкладер через специальную форму. Просто заполните два поля без регистрации. В заголовке — суть, имя, название, а в тексте — подробности. Можно прикрепить иллюстрации. https://vklader.com/vash-post/