Выручка двух с половиной десятков крупнейших частных медучреждений страны едва превышает €1 млрд, но до последнего кризиса этот рынок рос на 15–20% в год. РБК разобрался, кто его главные игроки и сколько они зарабатывают.

Столбец “Оценка страховщиков” даёт представление о качестве услуг медицинской компании.

Годовой отчет крупнейшего частного оператора медицинских учреждений МЕДСИ, содержит отдельную главку, посвященную возможным последствиям идущей сейчас реформы здравоохранения. Наиболее значимые результаты выделены особо: «дефицит финансирования», «сокращение численности лечебно-профилактических учреждений» (ЛПУ), «рост смертности населения». За апокалиптическими графиками встык следует цитата аудитора Счетной палаты: «Рост платных медицинских услуг может свидетельствовать о замещении бесплатной медицинской помощи платной». На фоне плачевной экономической конъюнктуры, сокращения потребительских расходов и страховых выплат частные компании сектора могут надеяться только на затеянную правительством оптимизацию.

Будущее российского здравоохранения становится актуальной темой для обсуждения. Социальная медицина имеет не лучшую репутацию, депутаты Государственной думы публично жалуются, что их не выпускают лечиться за рубеж, продолжительность жизни в нашей стране — самая низкая в Европе. В то же время частный рынок здравоохранения рос в последние годы двузначными темпами. Сможет ли бизнес на деле заместить государственные услуги? Чтобы начать разбираться в этом вопросе, РБК сделал рейтинг частных медицинских компаний.

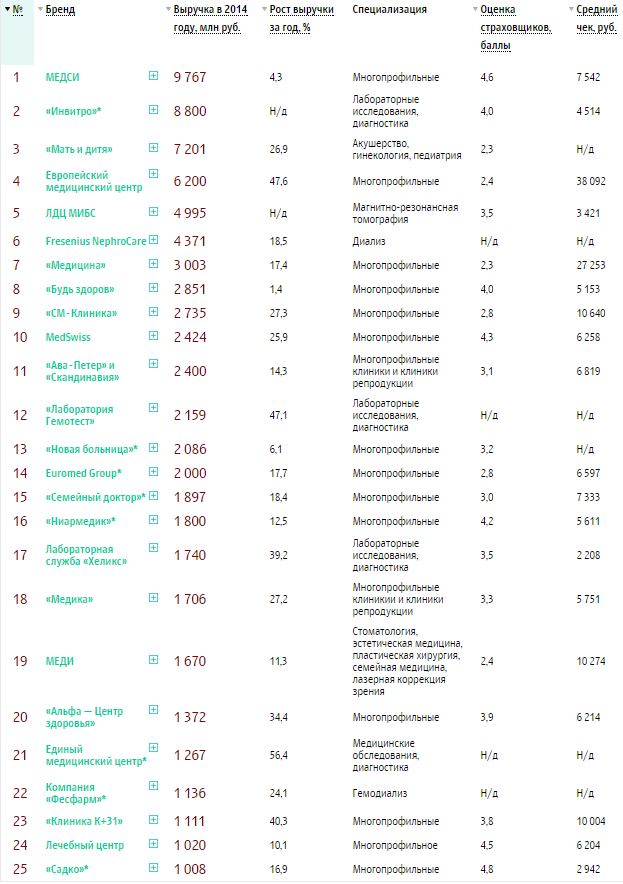

Методология: Рейтинг РБК составлен на основе данных о выручке медицинских учреждений, предоставленных самими компаниями или опубликованных в финансовой отчетности. В отсутствие консолидированных данных мы оценивали оборот, суммируя выручку юридических лиц, управляющих клиниками, пользовались оценками аналитиков и участников рынка.

Рейтинг РБК не учитывает качество оказания медицинских услуг, но мы попросили страховые компании дать оценку своим партнерам в части соотношения цены и качества, репутации на рынке, уровня специалистов, технической оснащенности, а также лояльности медучреждений по отношению к страховщикам. Также страховые компании предоставили данные о сумме среднего чека в конкретном учреждении и среднем количестве обслуживаемых полисов в месяц. При подсчете общего балла мы не учитывали оценки страховых компаний, поставленные собственным клиникам. Результат — это среднее оценок по меньшей мере трех страховых компаний, приведенных к пятибалльной шкале.

В силу очевидного конфликта интересов оценки страховщиков не могут использоваться как показатель качества медицинских услуг в том или ином учреждении, а указывают, скорее, на взаимоотношения страховых и лечащих компаний.

Общая доля

Весь пирог, на который могут претендовать медицинские компании, совсем невелик. Большая часть денег крутится в системе ОМС — 700 млрд руб. (2013 год), но бизнес так и не научился работать с этими средствами. Обязательное страхование в структуре доходов частных компаний не дотягивает до 1,5%. Причин тому много, но главная состоит в том, что предприниматели лишены доступа к еще одному крупному источнику расходов на здравоохранение — бюджетной поддержке медицинских учреждений.

Если государственная поликлиника оплачивает ремонт и поставки оборудования из целевых средств, а ОМС пускает на оплату труда врачей, то частным конторам приходится включать в чек и капитальные затраты. В результате конкурировать за ОМС им становится почти невозможно, даже если операционная деятельность выстроена эффективнее. Государственные учреждения, напротив, могут конкурировать и за добровольное страхование. Так, система клиник Управления делами президента (не участвует в рейтинге) — известный бренд на рынке ДМС.

Среди медицинских учреждений, не входящих в систему Минздрава, самую большую выручку (с трехкратным отрывом) показывают клиники РЖД — сотни поликлиник и больниц, оборот — 28 млрд руб. Но назвать их частными не получается ни по форме владения, ни по принципам работы: большинство клиник обслуживают только сотрудников госкомпании и не работают на рынке ДМС. У «Газпрома» и «Роснефти» тоже есть свои медицинские подразделения, которые сильно уступают РЖД.

Рейтинг

Среди частных компаний первое место в стране занимает медицинская «дочка» АФК «Система», МЕДСИ, с довольно скромным оборотом в 9 млрд руб. На втором месте «Инвитро»; помимо лидера в топ-25 входят еще две лабораторно-диагностических компании — «Лаборатория Гемотест» (№12) и лабораторная служба «Хеликс» (№17). На третьем месте клиники «Мать и дитя» — единственная публичная компания рейтинга (ее управляющая структура MDMG торгуется на лондонской бирже). За последний год капитализация MDMG упала больше чем на 30%. Еще один успешный участник рейтинга (№5) — Лечебно-диагностический центр Международного института биологических систем им. С.И. Березина (ЛДЦ МИБС). За этим непроизносимым названием скрывается компания, создавшая в России рынок частной магнитно-резонансной томографии.

Рынок фрагментирован — 25 крупнейших компаний вместе не выбирают и 17% общей выручки. Для сравнения, в такой раздробленной отрасли, как продуктовый ретейл, 10 крупнейших игроков закрывают 20% рынка. Общий оборот участников рейтинга — 77 млрд руб.

Безусловным лидером по выручке на одно заведение — 3 млрд руб. — стала клиника «Медицина», естественно, расположенная в Москве (четверть рынка приходится на две столицы). Результаты исследования показывают, однако, что для дальнейшего роста крупным игрокам надо идти в регионы: в рейтинге девять компаний, имеющих разветвленную сеть (хотя бы в четырех городах), но шесть из них — в первой десятке. В городах-миллионниках уже сейчас можно выстроить крупный медицинский бизнес — два участника рейтинга не выходят за пределы Екатеринбурга («Новая больница») и Нижнего Новгорода («Садко»).

Одна компания в рейтинге — Единый медицинский центр — работает преимущественно на специфическом рынке медосмотров и оформления медицинских справок. Желающие пойти в бассейн, купить оружие или получить права, а также люди, которым требуется медицинская книжка, принесли компании 1,2 млрд выручки и обеспечили рост бизнеса на 56% за один год; по этому показателю Единый медицинский центр — чемпион рейтинга. На 47% выросли Европейский медицинский центр и лаборатории «Гемотеста» (200 точек по всей стране). Зато практически все они растут — 20 компаний рейтинга демонстрировали в 2014 году двузначные темпы роста, еще пять — просто росли, никто не сократил выручку.

Ситуация, впрочем, может измениться: в 2015 году, на фоне сокращений компаниями расходов (и штатов), участники рынка прогнозируют падение расходов на ДМС: в Москве они останутся в 2015–2016 годах на уровне 60 млрд руб. (оценка «БизнесСтат»), а в регионах сократятся с нынешних 38 до 16 млрд. Вместе с тем вырастет серый рынок (до 30% в 2015-м). Прямые платежи, на которые приходится большая часть доходов частной медицины, тоже могут сократиться.

Нагнать страху

Частные клиники оперируют фактически без контроля государства: Минздрав не умеет пока оценивать качество их работы — первая такая попытка будет завершена только к концу 2016 года. Поэтому внешний присмотр за частными клиниками осуществляют только страховые компании, заинтересованные в том, чтобы не переплачивать в премиях и не терять клиентов. РБК попросил несколько страховых компаний оценить их удовлетворенность работой с участниками рейтинга. Страховые компании выставили свои оценки по собственным критериям (соотношение «цена/качество», лояльность клиентов, оборудование и качество персонала).

Получившиеся оценки не определяют положение компаний в рейтинге и не могут считаться прямыми коррелятами качества медицинской работы (низкие баллы страховщиков предсказуемо получили две самых дорогих клиники в рейтинге), но дают представление о том, кто будет претендовать на рынок ДМС, а кто будет работать с потребителями напрямую.

Мы благодарим «ВТБ-страхование», «Ингосстрах», «РЕСО-Гарантия», «АльфаСтрахование», СК «Альянс», «Метлайф» и «Согласие» за предоставленные оценки.

В рейтинге использовались фото Артема Голощапов, Дмитрия Тернового и Екатерины Кузьминой

Общая доля

Весь пирог, на который могут претендовать медицинские компании, совсем невелик. Большая часть денег крутится в системе ОМС — 700 млрд руб. (2013 год), но бизнес так и не научился работать с этими средствами. Обязательное страхование в структуре доходов частных компаний не дотягивает до 1,5%. Причин тому много, но главная состоит в том, что предприниматели лишены доступа к еще одному крупному источнику расходов на здравоохранение — бюджетной поддержке медицинских учреждений.

Если государственная поликлиника оплачивает ремонт и поставки оборудования из целевых средств, а ОМС пускает на оплату труда врачей, то частным конторам приходится включать в чек и капитальные затраты. В результате конкурировать за ОМС им становится почти невозможно, даже если операционная деятельность выстроена эффективнее. Государственные учреждения, напротив, могут конкурировать и за добровольное страхование. Так, система клиник Управления делами президента (не участвует в рейтинге) — известный бренд на рынке ДМС.

Среди медицинских учреждений, не входящих в систему Минздрава, самую большую выручку (с трехкратным отрывом) показывают клиники РЖД — сотни поликлиник и больниц, оборот — 28 млрд руб. Но назвать их частными не получается ни по форме владения, ни по принципам работы: большинство клиник обслуживают только сотрудников госкомпании и не работают на рынке ДМС. У «Газпрома» и «Роснефти» тоже есть свои медицинские подразделения, которые сильно уступают РЖД.

Рейтинг

Среди частных компаний первое место в стране занимает медицинская «дочка» АФК «Система», МЕДСИ, с довольно скромным оборотом в 9 млрд руб. На втором месте «Инвитро»; помимо лидера в топ-25 входят еще две лабораторно-диагностических компании — «Лаборатория Гемотест» (№12) и лабораторная служба «Хеликс» (№17). На третьем месте клиники «Мать и дитя» — единственная публичная компания рейтинга (ее управляющая структура MDMG торгуется на лондонской бирже). За последний год капитализация MDMG упала больше чем на 30%. Еще один успешный участник рейтинга (№5) — Лечебно-диагностический центр Международного института биологических систем им. С.И. Березина (ЛДЦ МИБС). За этим непроизносимым названием скрывается компания, создавшая в России рынок частной магнитно-резонансной томографии.

Рынок фрагментирован — 25 крупнейших компаний вместе не выбирают и 17% общей выручки. Для сравнения, в такой раздробленной отрасли, как продуктовый ретейл, 10 крупнейших игроков закрывают 20% рынка. Общий оборот участников рейтинга — 77 млрд руб.

Безусловным лидером по выручке на одно заведение — 3 млрд руб. — стала клиника «Медицина», естественно, расположенная в Москве (четверть рынка приходится на две столицы). Результаты исследования показывают, однако, что для дальнейшего роста крупным игрокам надо идти в регионы: в рейтинге девять компаний, имеющих разветвленную сеть (хотя бы в четырех городах), но шесть из них — в первой десятке. В городах-миллионниках уже сейчас можно выстроить крупный медицинский бизнес — два участника рейтинга не выходят за пределы Екатеринбурга («Новая больница») и Нижнего Новгорода («Садко»).

Одна компания в рейтинге — Единый медицинский центр — работает преимущественно на специфическом рынке медосмотров и оформления медицинских справок. Желающие пойти в бассейн, купить оружие или получить права, а также люди, которым требуется медицинская книжка, принесли компании 1,2 млрд выручки и обеспечили рост бизнеса на 56% за один год; по этому показателю Единый медицинский центр — чемпион рейтинга. На 47% выросли Европейский медицинский центр и лаборатории «Гемотеста» (200 точек по всей стране). Зато практически все они растут — 20 компаний рейтинга демонстрировали в 2014 году двузначные темпы роста, еще пять — просто росли, никто не сократил выручку.

Ситуация, впрочем, может измениться: в 2015 году, на фоне сокращений компаниями расходов (и штатов), участники рынка прогнозируют падение расходов на ДМС: в Москве они останутся в 2015–2016 годах на уровне 60 млрд руб. (оценка «БизнесСтат»), а в регионах сократятся с нынешних 38 до 16 млрд. Вместе с тем вырастет серый рынок (до 30% в 2015-м). Прямые платежи, на которые приходится большая часть доходов частной медицины, тоже могут сократиться.

Нагнать страху

Частные клиники оперируют фактически без контроля государства: Минздрав не умеет пока оценивать качество их работы — первая такая попытка будет завершена только к концу 2016 года. Поэтому внешний присмотр за частными клиниками осуществляют только страховые компании, заинтересованные в том, чтобы не переплачивать в премиях и не терять клиентов. РБК попросил несколько страховых компаний оценить их удовлетворенность работой с участниками рейтинга. Страховые компании выставили свои оценки по собственным критериям (соотношение «цена/качество», лояльность клиентов, оборудование и качество персонала).

Получившиеся оценки не определяют положение компаний в рейтинге и не могут считаться прямыми коррелятами качества медицинской работы (низкие баллы страховщиков предсказуемо получили две самых дорогих клиники в рейтинге), но дают представление о том, кто будет претендовать на рынок ДМС, а кто будет работать с потребителями напрямую.

Бренд

Выручка в 2014 году, млн руб.

Рост выручки за год, %

Специализация

Оценка страховщиков, баллы

Средний чек, руб.

1 МЕДСИ 9 767 4,3 Многопрофильные 4,6 7 542

2 «Инвитро»* 8 800 Н/д Лабораторные исследования, диагностика 4,0 4 514

3 «Мать и дитя» 7 201 26,9 Акушерство, гинекология, педиатрия 2,3 Н/д

4 Европейский медицинский центр 6 200 47,6 Многопрофильные 2,4 38 092

5 ЛДЦ МИБС 4 995 Н/д Магнитно-резонансная томография 3,5 3 421

6 Fresenius NephroCare 4 371 18,5 Диализ Н/д Н/д

7 «Медицина» 3 003 17,4 Многопрофильные 2,3 27 253

8 «Будь здоров» 2 851 1,4 Многопрофильные 4,0 5 153

9 «СМ-Клиника» 2 735 27,3 Многопрофильные 2,8 10 640

10 MedSwiss 2 424 25,9 Многопрофильные 4,3 6 258

11 «Ава-Петер» и «Скандинавия» 2 400 14,3 Многопрофильные клиники и клиники репродукции 3,1 6 819

12 «Лаборатория Гемотест» 2 159 47,1 Лабораторные исследования, диагностика Н/д Н/д

13 «Новая больница»* 2 086 6,1 Многопрофильные 3,2 Н/д

14 Euromed Group* 2 000 17,7 Многопрофильные 2,8 6 597

15 «Семейный доктор»* 1 897 18,4 Многопрофильные 3,0 7 333

16 «Ниармедик»* 1 800 12,5 Многопрофильные 4,2 5 611

17 Лабораторная служба «Хеликс» 1 740 39,2 Лабораторные исследования, диагностика 3,5 2 208

18 «Медика» 1 706 27,2 Многопрофильные клиникии и клиники репродукции 3,3 5 751

19 МЕДИ 1 670 11,3 Стоматология, эстетическая медицина, пластическая хирургия, семейная медицина, лазерная коррекция зрения 2,4 10 274

20 «Альфа — Центр здоровья» 1 372 34,4 Многопрофильные 3,9 6 214

21 Единый медицинский центр* 1 267 56,4 Медицинские обследования, диагностика Н/д Н/д

22 Компания «Фесфарм»* 1 136 24,1 Гемодиализ Н/д Н/д

23 «Клиника К+31» 1 111 40,3 Многопрофильные 3,8 10 004

24 Лечебный центр 1 020 10,1 Многопрофильное 4,5 6 204

25 «Садко»* 1 008 16,9 Многопрофильные 4,8 2 942

Подписывайтесь на телеграм-канал Финсайд и потом не говорите, что вас не предупреждали: https://t.me/finside.

Сообщить о мошенниках или задать вопрос Памятка о возврате от мошенников Телеграм-канал и чат Вкладер Белый список инвестиций Чёрный список брокеров Чёрный список пирамид и лохотронов Чёрный список телеграм-каналов Чёрный список юристов